Thẻ tín dụng là gì ? Chức năng dùng để làm gì ? Có nên dùng không ? mở thẻ tín dụng ngân hàng nào tốt, cách sử dụng như thế nào để hợp lý tránh rủi ro mất tiền, … Bài viết ngày hôm nay chuyên mục tài chính sẽ giúp bạn hiểu rõ từ a-z về thẻ tín dụng ngân hàng và hướng dẫn bạn cách mở/làm thẻ online nhanh nhất nhé.

Thẻ tín dụng là gì ?

Khái niệm

Thẻ tín dụng tiếng anh là Credit Card , là một loại thẻ ngân hàng có khả năng giúp bạn thanh toán mà không cần tiền có sẵn trong thẻ. Nghĩa là bạn tha hồ chi tiêu bằng số tiền mượn bởi ngân hàng, và tới cuối kỳ sẽ thanh toán cho ngân hàng.

Bản chất được hiểu sẽ là : Bạn chi tiêu trước trả tiền sau thông qua thẻ do ngân hàng bạn đăng ký. Ngân hàng sẽ cấp cho bạn một hạn mức tiền ( 20 triệu , 40 triệu hoặc số khác tùy bạn chọn loại thẻ để mở) và khi thanh toán thông qua máy Pos hoặc dịch vụ rút tiền mặt. Và đến hạn bạn cần phải thanh toán cho ngân hàng số tiền trên.

Tương tự như kiểu vay tiêu dùng, nhưng không thông qua tiền mặt, và đặc biệt hơn là khách hàng sẽ được miễn lãi suất 45 ngày.

Cấu tạo

Ban đầu ngân hàng phát hành thẻ tín dụng được làm bằng giấy cứng, tuy nhiên hiện nay công nghệ khoa học hiện đại. Các loại thẻ mọi người đang sử dụng được làm bằng chất liệu nhựa Polyme có cùng 1 hình dạng đạt theo tiêu chuẩn ISO 7810.

Ngoài ra, thẻ được tích hợp công nghệ bảo mật chip EMV , tính bảo mật cao gấp nhiều lần so với các loại thông thường ATM khác.

Chức năng của thẻ tín dụng

Chính năng chủ yếu chính là thanh toán các dịch vụ sử dụng, và rút tiền mặt.

- Tính năng thanh toán: như các thông tin mình nói ở trên tức là chi tiêu trước trả tiền sau. Sử dụng thẻ tín dụng sẽ giúp bạn thanh toán các khoản như mua sắm, dịch vụ đặt phòng, đặt váy máy bay ,… trong nước ngoài nước. Và bạn có 45 ngày để thanh toán số tiền đã sử dụng mà không mất bất kỳ khoản lãi nào.

- Rút tiền mặt: Theo các chuyên gia cũng như Team Naototnhat.com khuyên bạn là không nên dùng để để rút tiền mặt, bởi phí và lãi suất áp dụng cho hình thức rút tiền mặt qua thẻ thường rất cao.

Hoạt động của thẻ tín dụng

Khi bạn đăng ký mở thẻ thẻ tín dụng thì bên ngân hàng sẽ duyệt và đồng ý nếu bạn đủ điều kiện và thẻ được phát hành sử dụng.

Việc mở thẻ tín dụng hiện nay khá đơn giản, hoàn toàn online bạn không cần phải đến ngân hàng làm gì cho nhọc nhằn.

- Sử dụng thẻ để mua sắm : Có rất nhiều hệ thống điện tử xác minh trong vài giây là có thể kiểm tra tính hợp lệ của thẻ và hạn mức của thẻ đủ để chi trả cho lần mua sắm đó hay không. Thẻ được quẹt qua đầu đọc thẻ hay còn gọi là máy tính tiền Pos , máy được kết nối với ngân hàng thu nhận của người bán hàng. Máy sẽ đọc các data từ dải từ tính hoặc bản vi mạch trên thẻ ( có thể là thẻ chip hoặc thẻ EMV)

- Thanh toán mua bán online : Các nhà bán hàng trực tuyến TMDT thường dùng nhiều phương thức để xác minh toàn khoản thẻ, cung cấp đầy đủ các thông tin như mã số CVV/CVC ở mặt sau của thẻ, địa chỉ của chủ thẻ hoặc mật khẩu định trước.

Hàng tháng, sẽ có bảng kê liệt kê thể hiện tất cả các giao dịch được thực hiện bằng thẻ, các khoảng phí, nợ báo cho chủ thẻ biết. Chủ thẻ kiểm tra thông tin nếu đúng thì bỏ qua , nếu sai thông tin bạn có quyền khiếu nại với ngân hàng.

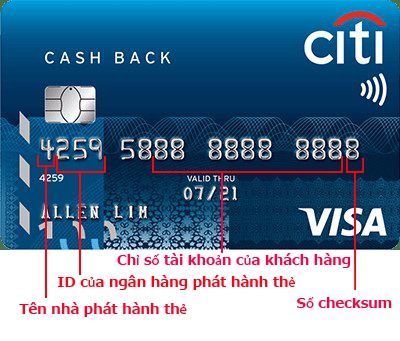

Số Thẻ tín dụng là gì ? có mấy chữ số?

Số thẻ được ngân hàng phát hành có quy luật chứ không hoàn toàn là ngẫu nhiên. Bao gồm 16 chữ hoặc 19 chữ số, tất nhiên bạn nên nhớ cần phải bảo mật các chữ số này, chứ không tiền không cánh mà bay mất.

Cụm chữ số được giải thích như sau (đối với 16 số): 6 số đầu là phân biệt loại thẻ tín dụng, cụm 9 chữ số tiếp theo cho tới số thứ 15 là số tài khoản của khách hàng, và Chữ số cuối cùng được gọi là số checksum, được dùng để kiểm tra độ chính các của thẻ , số IMEI điện thoại,… Được giải thích ý nghĩa cụ thể như sau :

- Số 1 và 2 được phát hành bởi các hãng hàng không.

- Số 3 được phát hành bởi các hãng du lịch hoặc giải trí.

- Số 4 và 5 được phát hành bởi ngân hàng và các tổ chức tài chính

- Số 6 được phát hành bởi ngân hàng và các thương gia

- Số 7 được phát hành bởi các công ty dầu khí

- Số 8 được phát hành bởi các công ty viễn thông.

- Số 9 được phát hành bởi Nhà nước.

Mã CVV/CVC của thẻ tín dụng

Mã CVV viết tắt tiếng anh của Card Verification Value, đây là mã dùng xác minh mang tính bảo mật của thẻ Visa gồm cả thẻ ghi nợ và thẻ tín dụng. Mã CVV/CVC gồm 3 chữ số nằm ở mặt sau của thẻ. Sử dụng mã này khi thanh toán trực tuyến online, bạn chỉ cần nhập đúng mã là có thể thanh toán được, không cần phải dùng mã pin. Nên bạn cần phải bảo mật nhé, lộ thông mã rất nguy hiểm.

Các loại thẻ tín dụng

Hiện nay có 2 loại là: Thẻ nội địa và quốc tế.

Thẻ tín dụng nội địa là gì ?

Ưu điểm :

- Là thẻ dùng trong nước, bạn không cần phải trả phí quản lý và phí dịch vụ thấp hơn. Tuy nhiên chỉ dùng nội địa nên không được ưu tiên dùng nếu bạn là người thường xuyên đi nước ngoài, và hiện nay chỉ còn 2 ngân hàng mở thẻ tín dụng nội địa đó là : Acb và Sacombank

- Điều kiện mở thẻ đơn giản chỉ cần bạn là công dân Việt Nam đủ 18 tuổi, có thu nhập trên 5 triệu.

- Được rút tiền mặt free tại các máy ATM của ngân hàng đã phát hành thẻ , và nếu trái ngân hàng thì phí bị trừ là 3k. Hạn mức rút từ 50% trở lên, một số ngân hàng cho phép rút tiền mặt từ thẻ lên tới 100%.

- Lãi suất hấp dẫn hơn, đặc biệt được hưởng miễn phí 45 ngày lãi.

Nhược điểm :

- Không thanh toán khi mua sắm tại nước ngoài hoặc trên các trang thương mại điện tử nước ngoài được.

- Không thể thanh toán ở nước ngoài được.

Thẻ tín dụng quốc tế là gì ?

Tín dụng quốc tế là vay và cho vay có sự tham gia của Chính phủ nước ngoài, các tổ chức quốc tế, tổ chức nước ngoài, doanh nghiệp nước ngoài.

Ưu điểm :

- Khả năng thanh toán bằng ngoại tệ

- Được bảo mật cao và độ an toàn cao.

- Hạn mức không lồ, thậm chí như ngân hàng Sacombank có thẻ Visa Infinite với hạn mức không giới hạn cho người dùng.

- Rất nhiều ưu đãi khuyến mãi đi kèm khi mở thẻ, đặc biệt khi đi du lịch, mua sắm,… Và có các chương trình tích điểm đổi quà khủng của các ngân hàng dành cho khách hàng nhiệt tình.

- Thanh toán quốc tế qua Mastercard/Visa/JCB. Bạn có thể thanh toán, rút tiền mặt ở tất cả cây ATM trên toàn thế giới.

- Thời hạn miễn lãi 45-55 ngày.

Nhược điểm :

- Điều kiện mở thẻ khó đáp ứng được.

- Trên 22 tuổi, thu nhập phải cao

- Phí cao, phí rút tiền 4% cho một lần giao dịch.

Có nên mở thẻ tín dụng không ?

Khi xã hội ngày càng phát triển, nhu cầu mua sắm, thanh toán dịch vụ tiện ích đơn giản,…. thì việc quyết định mở thẻ tín dụng là điều bình thường và nên làm. Bạn cần xem xét các lợi ích cũng như những bất lợi của thẻ mang lại, cần nhắc kỹ lưỡng.

Lợi ích khi sử dụng thẻ tín dụng

- Lịch sử : Việc hài lòng của khách hàng và ngân hàng đã sử dụng thẻ tín dụng trong nước và thế giới bất lâu nay đã chứng minh điều đó.

- An toàn: Không cần phải giữ tiền mặt lớn trong người, giả sử mất thẻ bạn sẽ báo khóa thẻ và hủy thẻ và an toàn tiền sẽ không mất.

- Mua sắm : Rất nhiều địa điểm chấp nhận thanh toán thẻ tín dụng, thanh toán online nhanh chóng.

- Quản lý chi tiêu dễ dàng, công khai : Hàng tháng ngân hàng sẽ gửi sao kê những gì mà thẻ đã thực hiện giao dịch. Là công cụ theo dõi chi tiêu mà bạn không cần phải note lại các khoảng chi tiêu, từ đó giúp nắm bắt dễ dàng và đưa ra kế hoạch phù hợp.

- Ưu đãi: Các TMDT hiện nay có rất nhiều ưu đãi khi thanh toán được giảm giá rất nhiều. Đặc biệt bạn có thể tham gia các chương trình trả mua hàng trả góp 0 đồng .

Rủi ro khi sử dụng thẻ tín dụng

- Rò rỉ thông tin : Hiện nay tội phạm công nghệ cao, dùng nhiều chiêu trò đánh cắm thông tin thẻ và số phận tiền trong thẻ của bạn sẽ bay sạch trong nháy mắt. Các Thông tin mặc trước, sau của thẻ sẽ được sử dụng để mua hàng online, nếu bạn không sử dụng xác minh OTP thì tiền bay vào túi của người cố chụp hình thẻ của bạn.

- Phí và lãi suất : Khi sử dụng thẻ thì việc mang tính bảo mật thì cần phải các phí để quản lý nên sẽ có những phí thường niên cao, và nhiều các phí khác như rút tiền mặt,… đa phần thuộc về người sử dụng không hiểu cách dùng thẻ. Lãi suất nếu bạn chậm trả trong thời hạn thì lãi được tính theo lãi suất của ngân hàng quy định.

- Không kiểm soát chi tiêu : Bạn không kiến thức, tiêu sài tẹt ga, không có sự cân nhắc, không quản lý thông minh sẽ dễ những hệ lụy vòng xoáy của nợ nần chồng chất.

Xem thêm video về chức năng của the tin dung và thẻ ghi nợ

Theo các số liệu thống kê thì số thẻ tín dụng được phát hành tăng chóng mặt kể từ năm 2013 đến 2018 hiện nay. Bạn cần nên cân nhắc tài chính bản thân, nhu cầu của bản thân từ đó quyết định trả lời cho câu hỏi : có nên làm thẻ tín dụng không ?

[box type=”shadow” align=”” class=”” width=””]Nếu bạn trả lời được câu hỏi trên thì dưới đây là những thông tin về nên mở tín dụng ngân hàng nào tốt sẽ là lựa chọn dành cho bạn. [/box]

Nên mở thẻ tín dụng ngân hàng nào tốt nhất ?

Ngân hàng Sacombank

Đánh giá Thẻ tín dụng Sacombank có tốt không ?

Ngân hàng Sacombank đã phát hành 11 thẻ tín dụng các loại dành cho cá nhân đáp ứng mọi nhu cầu sử dụng. Được đánh là một top ngân hàng dễ dãi nhất tại Việt Nam hiện nay, cụ thể là với thu nhập 3 triệu vnđ/tháng bạn có thẻ mở thẻ với hạn mức tới đa lên đến 200 triệu.

Ngoài thẻ Visa, MasterCard chuẩn, Sacombank phát hành thẻ tín dụng chỉ dành cho nhóm khách hàng cụ thể. Ví dụ, thẻ dành cho phái đẹp; giới Motor, Car; thẻ gia đình; cho nhóm khách hàng thường xuyên ghé thăm Trung Quốc.

Ngân hàng Sacombank có triển khai chương trình ưu đãi mua hàng trả góp 0% lãi suất với chủ thẻ của sacombank. Mạng lưới đối tác của Sacombank rất đa dạng và rộng khắp từ mua sắm, ăn uống, vui chơi giải trí, … đủ khả năng đáp ứng mọi nhu cầu cần thiết của khách hàng.

Ngoài ra khi tham gia mở thẻ tín dụng của ngân hàng Sacombank bạn sẽ được : trở thành khách hàng VIP của Ngân hàng Sacombank. Hạn mức tín dụng từ 10 triệu trở lên, được Tặng miễn phí các gói bảo hiểm. Được Gia nhập Câu lạc bộ Sacombank Platinum danh giá và tận hưởng ưu đãi hấp dẫn tại các khách sạn – resort 5 sao, câu lạc bộ golf, dịch vụ spa và chăm sóc sắc đẹp, cửa hàng thời trang cao cấp… Hoàn toàn An tâm tuyệt đối khi giao dịch với công nghệ bảo mật hàng đầu của Chip EMV, Dịch vụ hỗ trợ toàn cầu, 24/7.

Điều kiện mở thẻ Sacombank

Là công dân Việt Nam đủ 18 tuổi trở lên có hộ khẩu thường trú / tạm trú tại địa phương hoạt động của ngân hàng Sacombank. Trường hợp từ 15 – dưới 18 tuổi phải được người đại diện theo pháp luật của người đó chấp thuận về việc sử dụng thẻ.

Sở hữu tài sản đảm bảo như : sổ tiết kiệm hoặc có mức thu nhập hằng tháng với thu nhập tối thiểu như sau:

- Sacombank Visa : Thu nhập tối thiểu 5 triệu VND/tháng (tối thiểu 7 triệu VND/tháng nếu sinh sống tại Hà Nội và Hồ Chí Minh)

- Sacombank Mastercard : Thu nhập tối thiểu 5 triệu VND/tháng (tối thiểu 7 triệu VND/tháng nếu sinh sống tại Hà Nội và Hồ Chí Minh)

- JCB Car Card : Thu nhập tối thiểu 5 triệu VND/tháng (tối thiểu 7 triệu VND/tháng nếu sinh sống tại Hà Nội và Hồ Chí Minh) Hoặc Là chủ sỡ hữu xe ô tô

- JCB Motor Card : Thu nhập tối thiểu 5 triệu VND/tháng (tối thiểu 7 triệu VND/tháng nếu sinh sống tại Hà Nội và Hồ Chí Minh)

- Visa Ladies First : Thu nhập tối thiểu 5 triệu VND/ tháng (tối thiểu 7 triệu VND/tháng nếu sinh sống tại Hà Nội và Hồ Chí Minh)

- Sacombank UnionPay : Thu nhập tối thiểu 5 triệu VND/tháng (tối thiểu 7 triệu VND/tháng nếu sinh sống tại Hà Nội và Hồ Chí Minh)

- Family : Thu nhập tối thiểu 5 triệu đồng/tháng ( tối thiểu 7 triệu đồng/tháng nếu sinh sống tại Hà Nội và Hồ Chí Minh)

- Visa Platinum : Thu nhập tối thiểu 20 triệu VND/tháng

- Visa Platinum Cashback : Thu nhập tối thiểu 20.000.000 VND/tháng

- World Mastercard : Thu nhập tối thiểu 60 triệu VND/tháng

- Visa Signature : Thu nhập tối thiểu 60 triệu VND/tháng

- JCB Ultimate : Thu nhập tối thiểu 80.000.000 VND

- Visa Infinite : Thu nhập tối thiểu 200 triệu đồng/tháng

Thủ tục làm thẻ Sacombank

Bạn cần chuẩn bị một hồ sơ có các giấy tờ như sau:

- Giấy đề nghị cấp thẻ tín dụng (mẫu ngân hàng).

- Giấy tờ chứng minh nhân thân bản gốc bản sao hoặc hộ chiếu đối với người nước ngoài.

- Bản sao sổ hộ khẩu hoặc sổ tạm trú, giấy chứng nhận quyền sở hữu nhà và đất, hóa đơn điện nước đối với trường hợp địa chỉ hiện tại khác trên sổ hộ khẩu.

- Giấy tờ chứng minh thu nhập, sao kê bảng lương 3 tháng gần nhất hoặc giấy xác nhận bảng lương.

- Đối với chủ doanh nghiệp, cá thể kinh doanh: Bản sao chứng nhận đăng ký kinh doanh, tờ khai thuế VAT 6 tháng gần nhất, báo cáo tài chính năm gần nhất.

Các loại thẻ Sacombank

Hiện nay, Sacombank phát hành các loại thẻ sau :

– Sacombank Family.

– Visa, MasterCard.

– Visa Lady First.

– Sacombank UnionPay.

– JCB Motor, JCB Car.

– Visa Platinum.

– Visa Signature, World MasterCard.

– Sacombank Infinite.

Ở đây, chúng tôi sẽ giới thiệu về lợi ích của các loại thẻ đang được ưa chuộng nhất bởi : dễ nhất + tốt nhất + nhiều khuyến mãi + ưu đãi nhất của Sacombank, đó là:

Sacombank Platinum: Điều kiện đăng ký để mở loại thẻ này là thu nhập tối thiểu hằng tháng của bạn phải từ 30 triệu VND hoặc chủ doanh nghiệp. Loại thẻ này không giới hạn hạn mức tín dụng.

Sacombank Visa : Điều kiện đăng ký mở thẻ Sacombank Visa là thu nhập tối thiểu hàng tháng của bạn từ 5 triệu đồng và là 7 triệu đồng nếu sinh sống tại Thành phố Hồ Chí Minh. Hạn mức tín dụng của loại thẻ này là 20 triệu đối với thẻ chuẩn, 50 triệu đối với thẻ vàng.

Sacombank Mastercard : Điều kiện đăng ký mở thẻ Sacombank Mastercard là thu nhập tối thiểu hàng tháng của bạn từ 5 triệu đồng và là 7 triệu đồng nếu sinh sống tại Thành phố Hồ Chí Minh. Hạn mức tín dụng của loại thẻ này là 20 triệu đồng đối với thẻ chuẩn, 200 triệu đồng đối với thẻ vàng.

Sacombank JCB : Điều kiện đăng ký mở thẻ Sacombank Mastercard là thu nhập tối thiểu hàng tháng của bạn từ 5 triệu đồng và là 7 triệu đồng nếu sinh sống tại Thành phố Hồ Chí Minh. Hạn mức tín dụng của loại thẻ này là 20 triệu đồng.

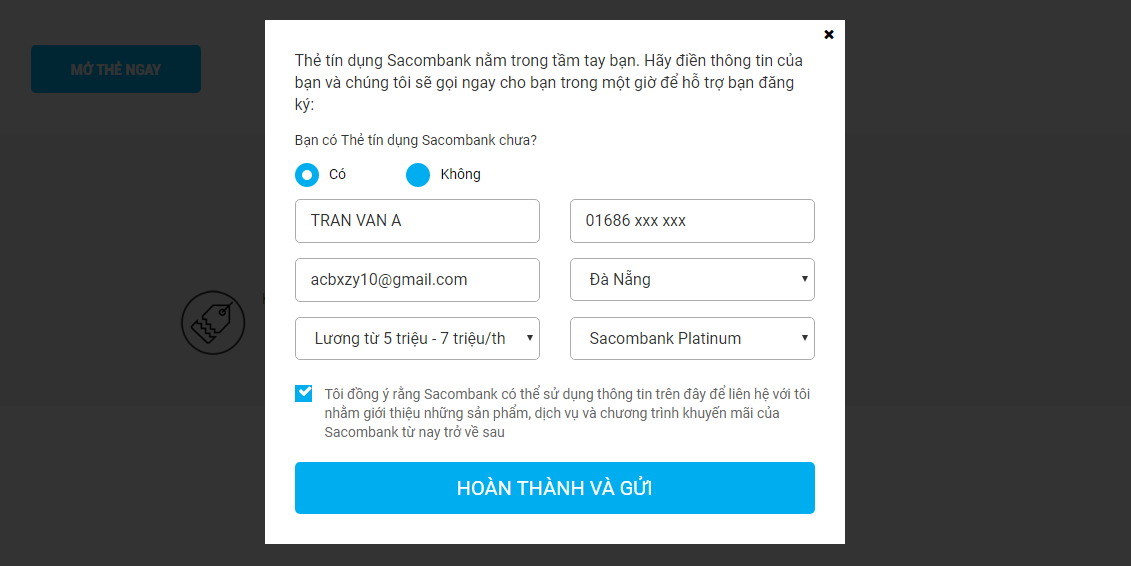

Cách làm thẻ/mở thẻ online Sacombank

Cách 1: Bạn đến với trụ sở ngân hàng Sacombank địa phương gần nhất để được tư vấn mở thẻ.

Cách 2 : Đăng ký mở thẻ bằng hình thức online . Giờ đây đa phần hình thức online được nhiều bạn trẻ lựa chọn, vì không cần phải đi đâu cả, chỉ cần vài cú click chọn là có thể mở đăng ký thành công dịch vụ mở thẻ tín dụng ngân hàng không thông bất kỳ người nào cả.

Sau đó điền các thông tin cá nhân, thu nhập, và chọn loại thẻ cần mở như hình bên dưới.

Sau đó 1 ngày sẽ có DVKH gọi điện để xác nhận thông tin của Quý khách. Tiếp theo Sacombank gọi điện xác minh hồ sơ và hướng dẫn mở thẻ trong vòng 3 ngày. Nếu hồ sơ đầy đủ sẽ được duyệt trong 7 ngày. Tiến hành Chuyển phát thẻ cho chủ thẻ trong 1 tuần.

Lãi suất thẻ Sacombank

Phí thường niên

– Visa chuẩn/Mastercard chuẩn/JCB : 299.000 đồng

– Visa vàng/Mastercard vàng : 399.000 đồng

– Visa Platinum : 999.000 đồng

Lãi suất tháng

– Sau 55 ngày : 2,15%

– Rút tiền mặt : 2,5%

Cách tính lãi

Lãi được cộng dồn hàng ngày trên số dư tài khoản và được tính đến hết ngày cuối cùng của chu kỳ thông báo giao dịch. Lãi sẽ được tính trên các giao dịch thanh toán nếu số dư tài khoản không được thanh toán đầy đủ vào ngày đáo hạn thanh toán hàng tháng.

Lãi của giao dịch rút tiền mặt hoặc giao dịch tương đương rút tiền mặt (chuyển tiền, mua séc du lịch, mua thẻ trả trước…) được tính từ ngày thực hiện giao dịch cho tới khi toàn bộ giá trị giao dịch được thanh toán đầy đủ. Không áp dụng thời hạn miễn lãi cho các giao dịch này.

Ngày thông báo giao dịch và hạn thanh toán

– Ngày thông báo giao dịch là 05 thì hạn thanh toán là ngày 30

– Ngày thông báo giao dịch là 30 thì hạn thanh toán là ngày 25

Tư vấn cách sử dụng thẻ Sacombank

Hỏi: Lập thẻ tín dụng sacombank mất bao lâu ?

Đáp : Từ lúc đăng ký online đến nhận thẻ khoảng 1 tuần đến 10 ngày

Hỏi : Rút tiền mặt từ thẻ sacombank được không ?

Đáp : Được. Nhưng chúng tôi cũng những chuyên gia khuyên bạn cân nhắc kỹ trước lựa chọn này.

Hỏi : Cách thanh toán dư nợ thẻ tín dụng sacombank ?

Đáp : có các hình thức thanh như sau :

- Thanh toán bằng tiền mặt tại tất cả Chi nhánh/Phòng giao dịch Sacombank trên toàn quốc

- Thanh toán qua Internet với dịch vụ Internet Banking hoặc qua điện thoại di động với dịch vụ mPlus

- Thanh toán tự động: Bạn có thể đăng ký dịch vụ Thanh toán tự động.

- Bạn có thể chuyển khoản từ một ngân hàng bất kỳ để thanh toán số dư nợ thẻ tín dụng

Hỏi: Muốn hủy thẻ tín dụng sacombank làm sao ?

Đáp : Trước tiên bạn cần thanh toán tất tần tật các khoản nợ, phí của thẻ. Liên hệ với ngân hàng báo hủy, bạn cần cung cấp để xác minh chủ thẻ như mã PIN, ngày giao dịch gần nhất, số tiền, địa chỉ, dư nợ còn lại trong tài khoản thẻ của bạn để có thể xác minh với ngân hàng. Và mang thẻ đến ngân nạp lại, và yêu cầu ngân hàng hủy như cắt thẻ,… bạn phải chứng kiến.

Hỏi : mua vàng bằng thẻ tín dụng sacombank có được không ?

Đáp : Được hoặc không tùy thuộc vào nơi cửa hàng bán hàng. Tại đó họ có dịch vụ máy quẹt POS hay không, nếu có thì việc mua vàng bằng thẻ tín dụng có rất nhiều ưu điểm hơn là tiền mặt.

Hỏi : Cách kiểm tra thẻ tín dụng sacombank ?

Đáp : Có 3 cách điểm kiểm tra tài khoản thẻ

- Kiểm tra tại máy ATM

- Kiểm tra bằng SMS Banking trên điện thoại di động : Bạn phải đăng ký dịch vụ SMS Banking và phí thường niên là 11.000 vnđ/tháng. Kiểm tra bằng cách gửi tin nhắn theo cú pháp : STB SD n Tên Mật khẩu sau đó gửi tổng đài: 8149

Trong đó:

+ n: là số thứ tự Tài khoản trong số các tài khoản mà khách hàng đã đăng ký với Sacombank: 1,2,3…tài khoản.

+ Tên: Là tên tài khoản Sacombank mà người dùng đăng ký tại ngân hàng.

+ Mật khẩu: là mật khẩu tài khoản Sacombank do ngân hàng cung cấp và có thể đổi được.

- Kiểm tra online bằng ibanking : Tương tự SMS banking bạn phải đăng ký liên hệ với nhân viên tư vấn tại ngân hàng để được cấp user và pass để đăng nhập vào website của sacombank.

Hỏi : Lỡ bị mất thẻ tín dụng sacombank tôi phải làm gì ?

Đáp : Không cách nào khác, ngay lập tức liên hệ ngay Hotline (08) 3526 6060 để được hỗ trợ.

… Còn rất nhiều thông tin khác mà khi tham gia thẻ tín dụng sacombank bạn cần giải đáp.

Ngân hàng Vpbank

Đánh giá : Thẻ tín dụng vpbank có tốt không ?

Ngân hàng TMCP Việt Nam Thịnh Vượng – (VPBank) được thành lập ngày 12/8/1993. Là một trong những ngân hàng TMCP thành lập sớm nhất tại Việt nam, VPBank đã có những bước phát triển vững chắc trong suốt lịch sử của ngân hàng. Đặt mục tiêu mang đến sự tiện ích và đáp ứng các nhu cầu của giới trẻ, VPBank tự hào giới thiệu thẻ tín dụng với nhiều ưu đãi và lợi ích dành riêng cho bạn.

Thẻ tính dụng Vpbank phụ cho nhiều đối tượng với rất ưu nhiều ưu đãi hấp dẫn như :

- Chương trình tích điểm đổi quà- Vpbank Loyalty

- Hoàn tiền: Hoàn 5% cho việc mua sắm online trực tuyến như tại lazada, tiki,… hoàn 2% cho ăn uống xem phim tại Vuvuzela, Galazy Cinema và hoàn 0.3% cho tất cả giao dịch còn lại.

- Tích lũy dặm bay: Cứ mỗi 25.000đ chi tiêu bạn nhận 1 dặm GLP và Bạn có thể chuyển đổi dặm bay để lấy vé máy bay miễn phí.

Điều kiện mở thẻ Vpbank

Là người Việt hoặc người nước ngoài đang sinh sống tại Việt Nam có độ tuổi từ 22-60 tuổi. Đối với thẻ đồng thương hiệu VietnamAirlines- Vpbank điều kiện là hội viên Bông Sen Vàng hạng Bạc trở lên. Và có mức thu nhập tối thiểu là 4,5 triệu/tháng.

Thủ tục mở thẻ Vpbank

Bạn cần đầy đủ các thủ tục giấy tờ như sau :

- Đơn đăng ký kiêm Hợp đồng sử dụng thẻ (Theo mẫu của VPBank)

- Bản sao Hộ khẩu thường trú/ KT3 (xuất trình bản chính để đối chiếu)

- Bản sao CMND/ Hộ chiếu còn hiệu lực (xuất trình bản chính để đối chiếu)

- Bản sao Hợp đồng lao động (xuất trình được bản chính để đối chiếu)

- Hóa đơn điện/ nước/ internet/ truyền hình cáp của 1 tháng gần nhất

- Sao kê tài khoản lương 03 tháng gần nhất.

Các loại thẻ Vpbank

VPBbank có nhiều loại thẻ tín dụng tương ứng với mức thu nhập và ưu đãi khác nhau. Ngoài những ưu đãi chung, mỗi loại thẻ của VPBank lại có những ưu đãi riêng. Ở đây chúng tôi sẽ giới thiệu một số loại thẻ với những ưu đãi hấp dẫn như sau:

Thẻ VPBank Step Up : Điều kiện mở thẻ: bạn phải có mức thu nhập tối thiểu mỗi tháng từ 7 triệu đồng. Hạn mức tối đa của thẻ này là 500 triệu đồng, được phát hành 3 thẻ phụ. Phí thường niên 400.000 VND (và 200.000 VND đối với thẻ phụ).

Thẻ VPLady : Điều kiện mở thẻ: bạn phải có mức thu nhập tối thiểu mỗi tháng từ 7 triệu đồng. Hạn mức tối đa của thẻ này là 500 triệu đồng, được phát hành 5 thẻ phụ. Phí thường niên 400.000 VND (và không thu phí đối với thẻ phụ).

Thẻ VPBank MasterCard Platinum : Điều kiện mở thẻ: bạn phải có mức thu nhập tối thiểu mỗi tháng từ 15 triệu đồng. Hạn mức tối đa của thẻ này là 1 tỷ đồng, được phát hành 3 thẻ phụ. Phí thường niên 600.000 VND (và 250.000 VND đối với thẻ phụ).

Thẻ VNA Vietnam Airlines – VPBank MasterCard Platinum : Điều kiện mở thẻ: bạn phải là hội viên Bông sen vàng hạng Bạc trở lên và có mức thu nhập tối thiểu mỗi tháng từ 15 triệu đồng. Hạn mức tối đa của thẻ này là 1 tỷ đồng, được phát hành 3 thẻ phụ. Phí thường niên 800.000 VND (và không thu phí đối với thẻ phụ).

Thẻ Master Card MC2 : Điều kiện mở thẻ: bạn phải có mức thu nhập tối thiểu mỗi tháng từ 4,5 triệu đồng. Hạn mức tối đa của thẻ này là 70 triệu đồng, được phát hành 3 thẻ phụ. Phí thường niên 250.000đ (và 150.000đ đối với thẻ phụ).

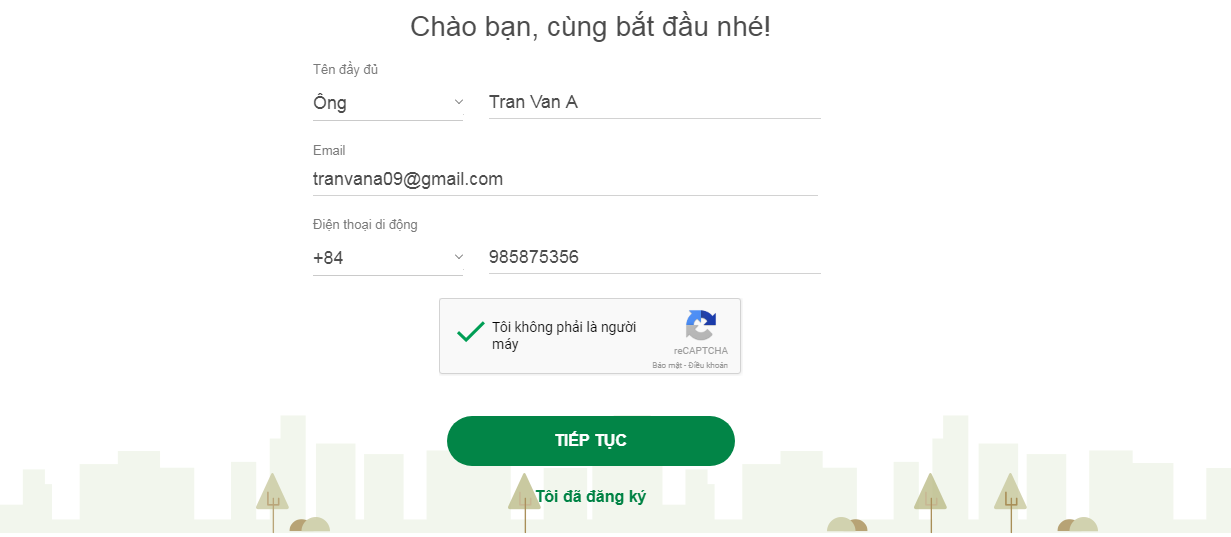

Cách làm thẻ/mở thẻ Vpbank online

Cách 1: Bạn đến với trụ sở ngân hàng Vpbank địa phương gần nhất để được tư vấn mở thẻ.

Cách 2 : Đăng ký mở thẻ bằng hình thức online miễn phí . Giờ đây đa phần hình thức online được nhiều bạn trẻ lựa chọn, vì không cần phải đi đâu cả, chỉ cần vài cú click chọn là có thể mở đăng ký thành công dịch vụ mở thẻ tín dụng ngân hàng không thông bất kỳ người nào cả.

Sau đó điền các thông tin cá nhân, thu nhập, và chọn loại thẻ cần mở như hình bên dưới.

Tư vấn cách sử dụng thẻ Vpbank

Hỏi : Làm thẻ tín dụng vpbank mất bao lâu ?

Đáp : Mất 10 phút để bạn đăng ký online, ngân hàng xét duyệt tự động, và nhận tận thẻ tín dụng.

Hỏi : rút tiền mặt từ thẻ tín dụng vpbank được không ? và phí rút bao nhiêu ?

Đáp : Được, nhưng không khuyến khích hàng hàng rút tiền

Phí tại cây ATM của Vpbank là 4% ngay tại thời điểm đó và chỉ được rút 50% hạn mức tín dụng. Tức là hạn mức thẻ là 100 triệu, và bạn rút được tới đa là 50 triệu, nhưng bị trừ ngay 4% tại thời điểm đó, cuối cùng bạn chỉ nhận được 48 triệu mà thôi. Và Số tiền 50 triệu này sẽ được ngân hàng tính lãi với mức lãi 2,5 – 2,99% /tháng.

Và có rất nhiều dịch vụ rút tiền mặt từ thẻ tín dụng, nhưng đa phần nếu bạn không hiểu sẽ bị vi phạm luật của ngân hàng. Tốt nhất bạn muốn tiền mặt thì nên bạn nên tham vấn từ ngân hàng để đảm bảo khi phải bị mất phí oan uổng khi không hiểu rõ. Ngân hàng VPBank hoàn toàn không khuyến khích việc rút tiền mặt từ thẻ tín dụng.

Hỏi: Cách thanh toán dư nợ thẻ tín dụng vpbank ?

Đáp : Có 4 cách thanh toán số dư nợ thẻ tín dụng: Nộp tiền mặt trực tiếp, sec, ghi nợ tự động và thanh toán bằng thẻ ghi nợ hoặc thẻ tín dụng khác.

Hỏi: Muốn hủy thẻ vpbank ?

Hỏi : Khi mất thẻ vpbank tôi làm gì ?

Đáp : gọi ngay lập tức đến Tống đài Dịch vụ Khách hàng VPBank 04.39 288 880/1900 545 415 để thông báo khóa thẻ và được hướng dẫn các bước tiếp theo.

Hỏi : mua vàng bằng thẻ tín dụng vpbank ?

Đáp : Được hoặc không tùy thuộc vào nơi cửa hàng bán hàng. Tại đó họ có dịch vụ máy quẹt POS hay không, nếu có thì việc mua vàng bằng thẻ tín dụng có rất nhiều ưu điểm hơn là tiền mặt.

Hỏi : Cách kiểm tra thẻ tín dụng vpbank

Đáp : Có 3 để kiểm tra thẻ của mình: Nhắn tin trên VPBank SMS, gọi điện tới số điện thoại hỗ trợ của ngân hàng VPBank hay sử dụng qua VPBank online

- SMS gửi đến 8149 và 8049 của VPBank, với các cú pháp như sau :

+ VPB SD Tra cứu số dư tài khoản mặc định

+ VPB SD Tra cứu số dư tài khoản mặc định

+ VPB GD Sao kê chi tiết 5 giao dịch gần nhất của tài khoản mặc định

+ VPB SD Sotaikhoan Tra cứu số dư tài khoản khác

+ VPB GD Sotaikhoan Sao kê chi tiết 5 giao dịch gần nhất của tài khoản khác

- Gọi điện lên tổng đài qua đầu số :

+ Khách hàng cá nhân: 1900545415 (phím 1).

+ Khách hàng doanh nghiệp: 1900545415 (phím 2).

- Kiểm tra online : bằng cách đăng ký với ngân hàng, họ sẽ cấp cho bạn user và pass để đăng nhập và kiểm tra.

Ngân hàng citibank

Đánh giá : Có nên mở Thẻ tín dụng citibank không, có tốt không ?

Là một ngân hàng có trụ sở tại Mỹ và top 3 thế giới nhưng Citibank lại là ngân hàng mới mẻ tại thị trường Việt Nam. Do đó Citibank luôn cố gắng đáp ứng nhu cầu của nhiều khách hàng Việt Nam nhất có thể. Citibank tự hào là ngân hàng thu phí để khẳng định chất lượng dịch vụ tốt nhất mà họ cam kết dành cho khách hàng. Tuy chưa phải là làm được tất cả, nhưng Citibank được mọi người đánh giá rất cao bởi đã làm đúng triết lý này.

Tính tới thời điểm hiện tại, Citibank phát hành 5 dòng thẻ tín dụng cho khách hàng Việt nam với rất nhiều ưu đãi lớn mỗi khi mua sắm bằng thẻ, và không có gì ngạc nhiên khi Citibank lọt vào top ngân hàng làm thẻ tín dụng tốt nhất tại Việt Nam được người dùng đánh giá.

Khi trở thành chủ thẻ tín dụng Citibank, bạn sẽ ngay lập tức nhận được bảo hiểm du lịch toàn cầu, bảo hiểm sử dụng thẻ; được hoàn tiền cho mọi chi tiêu bằng thẻ; nhận điểm thưởng mỗi khi chi tiêu để đổi sang phần thưởng khác; tích lũy dặm bay đổi vé máy bay miễn phí và hàng ngàn ưu đãi ở mọi lĩnh vực mua sắm.

Điều kiện mở thẻ Citibank

Là người Việt hoặc nước ngoài đang sinh sống tại Việt Nam, có độ tuổi trên 21 và có thu nhập trung bình thấp nhất là trên 8triệu/tháng

Thủ tục mở thẻ Citibank

Bạn cần đầy đủ các thủ tục giấy tờ như sau :

- Hồ sơ cá nhân: Bản sao CMND/ Hộ chiếu.

- Hóa đơn điện, nước, điện thoại, internet của những tháng gần nhất.

- Hộ khẩu hoặc giấy đăng ký tạm trú, bằng lái xe.

- Bản sao hợp đồng lao động hoặc bản gốc thư xác nhận của công ty thể hiện thông tin về thời gian công tác, chức vụ, mức lương hằng tháng và ngày hết hạn hợp đồng (nếu có).

- Bản gốc bảng sao kê tài khoản ngân hàng nhận lương trong 3 tháng gần nhất.

- Hồ sơ đăng ký thẻ phụ: Bản sao CMND/ Hộ Chiếu.

Các loại thẻ Citibank

Hiện nay, Citibank phát hành 5 dòng thẻ tín dụng tại Việt Nam, đó là :

– Rewards Visa Platinum.

– ACE Life MasterCard.

– Cash Back Visa Platinum.

– PremierMiles MasterCard World.

– PremierMiles Visa Signature.

Trong đó 2 loại thẻ Cash back và Rewards là lựa chọn hàng đầu của khách hàng bởi những ưu đãi hấp dẫn sau đây:

Thẻ Cash back: Điều kiện đăng ký: Trên 21 tuổi , Thu nhập hàng tháng từ 15 triệu VND trở lên , Nhận lương qua tài khoản ngân hàng

Thẻ REWARDS : Điều kiện đăng ký: Trên 21 tuổi , Thu nhập hàng tháng từ 8 triệu VND trở lên , Nhận lương qua tài khoản ngân hàng

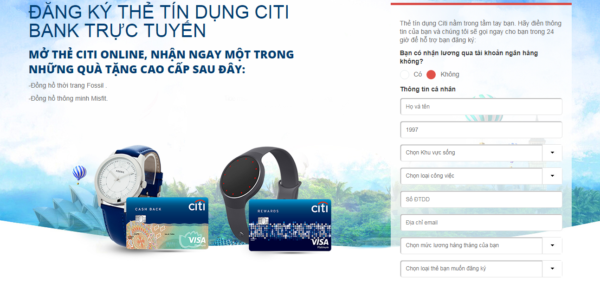

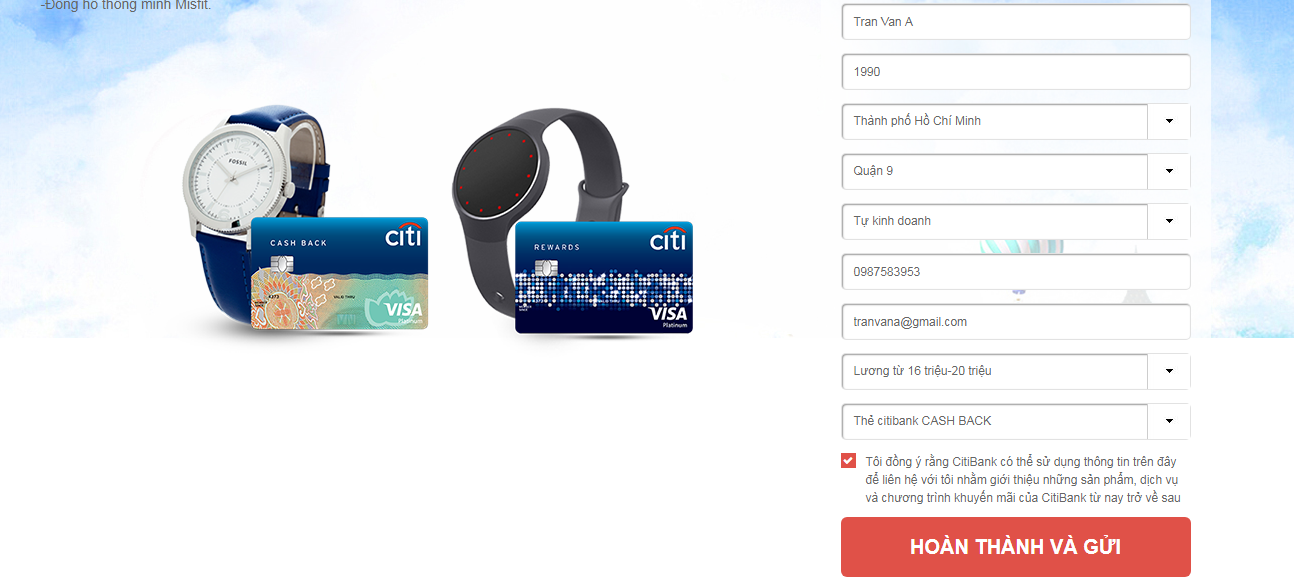

Cách làm thẻ/mở thẻ Citibank online

Cách 1: Bạn đến với trụ sở ngân hàng citibank địa phương gần nhất để được tư vấn mở thẻ.

Cách 2 : Đăng ký mở thẻ bằng hình thức online miễn phí . Giờ đây đa phần hình thức online được nhiều bạn trẻ lựa chọn, vì không cần phải đi đâu cả, chỉ cần vài cú click chọn là có thể mở đăng ký thành công dịch vụ mở thẻ tín dụng ngân hàng không thông bất kỳ người nào cả.

Sau đó điền các thông tin cá nhân, thu nhập, và chọn loại thẻ cần mở như hình bên dưới.

Ngoài ra còn các ngân hàng khác có thẻ tín dụng được đánh giá cao như là : vietcombank , fe credit , hsbc ,techcombank , vietinbank ,bidv , agribank,…

Giải đáp thắc mắc

Thẻ tín dụng có phải là thẻ ATM không ?

[tie_list type=”starlist”][/tie_list]Như mình phân tích ở trên thẻ tín dụng dạng thẻ ATM nhưng chức năng không giống như mọi người nghĩ, và chức năng chính không phải rút tiền tại máy ATM nên đừng nhầm lẫn điều này.

Thẻ tín dụng có chuyển khoản được không ?

Thẻ tín dụng không chuyển khoản ( rút tiền mặt) được. Bởi như vậy sẽ phạm quy định sử dụng thẻ của chủ thẻ. Giải thích điều này là bởi vì nhằm kiểm soát dư nợ, tránh trường hợp chủ thẻ không thể trả nợ cho ngân hàng.

Theo phân tích thì nếu thao tác chuyển khoản từ thẻ tín dụng, người nhận rút tiền mặt đã có thể vay được số tiền hàng chục triệu thì chắc chắn các tầng lớp quản trị rủi ro của ngân hàng sẽ bị phá vỡ, dịch vụ rút tiền mặt thẻ tín dụng qua POS cũng sẽ “không có cửa tồn tại”.

Bị nợ xấu có làm thẻ tín dụng được không ?

Câu trả lời không thể mở thẻ tín dụng được.

Trốn nợ thẻ tín dụng có được không ?

Thẻ tín dụng thực chất giống đi vay tiền, bạn vay mà xù nợ không trả thì điều này thật kém thông minh. Rõ ràng trước sau gì bạn cũng phải trả cả gốc và lãi cho ngân hàng.

Nếu bạn mất khả năng chi trả thì liên hệ ngay ngân hàng họ sẽ có phương án giúp bạn , tuy nhiên bạn xù trốn nợ với ý đồ chiếm đoạt tài sản thì bên ngân hàng có thể kiện bạn ra tòa, từ hình thức dân sự sẽ chuyển qua hình sự công an sẽ can thiệp.

Cách làm thẻ tín dụng không cần chứng minh thu nhập

Mình sẽ phân tích hướng dẫn sau , bạn chú ý theo dõi website naototnhat.com cập nhật tin tức nhé

Tổng kết

Với bài viết khá dài tổng hợp đánh giá toàn bộ về thẻ tín dụng từ A-Z , chúng tôi hy vọng bạn nên cân nhắc kỹ lưỡng việc làm thẻ tín dụng hay không. Tuy nhiên theo chúng tôi, trong thời đại cách mạng 4.0 như hiện nay việc xài thẻ tín dụng là điều cần thiết. Chốt lại 2 điều lưu ý cho bạn nếu đã có ý định mở thẻ tín dụng là :

- Thẻ tín dụng tốt nhất và dễ mở nhất là : ngân hàng Sacombank.

- Dùng thẻ tín dụng thông minh : chi tiêu có kiểm soát, không nên dùng rút tiền mặt

Nếu bạn thấy bài viết bổ ích nhớ like, chia sẻ đến nhiều người cùng theo dõi nhé.